長らく融資は、不動産担保と経営者保証に依存してきました。しかし、その常識が変わろうとしています。

2026年5月施行の「事業性融資の推進等に関する法律」により、企業の事業全体の価値を担保として活用できる「企業価値担保権」が制度化されるためです。

とはいえ、現時点での浸透度は高くありません。帝国データバンクの調査では認知度は35.1%にとどまり、半数超の企業が制度を知らないのが実情です。

本記事では、企業価値担保権の背景と仕組み、中小企業にとってのメリットについて解説します。将来の資金調達を見据えている経営者は、活用の見極めとして参考にしてください。

企業価値担保権の創設

これまで金融機関は、担保や保証といった「保全」に依存した融資を行っていました。金融機関は保全に依存していた背景やそれに対する金融庁の対応について解説します。

さらに、事業性融資を促進する施策として成立した「事業性融資の推進等に関する法律」および法律内でうたわれている企業価値担保権について紹介します。

企業価値担保権の創設の背景

今まで存在しなかった企業価値担保権を創設した背景にはどのような点があるのでしょうか。

これまでの融資は、不動産等の有形資産や、経営者の個人保証に依存し、企業は資金調達を行ってきました。逆にいえば、担保や保証といった「保全」が図れていなければ、金融機関は融資を行わない考えが一般的でした。

金融機関が保全に依存した融資を行った理由

金融機関が保全に固執した理由は2点あります。

回収手段の確保

保全を確保しておかないと、回収手段がなくなるからです。担保や保証を付けずに融資を行い、万が一貸出先が倒産等により債務が不履行となった場合、回収できなくなります。そのため、保全に頼らざるを得ないことが理由としてあります。

貸倒引当金の抑制

金融機関が貸倒引当金を算出する場合、債権を分類する必要があります。担保を取っていれば、回収不能金額が抑えられ、同時に引当金額も抑えられることになります(これらの作業は「自己査定」が担っています)。

金融庁の対応

担保や保証に依存した融資を行う金融機関に対して、金融庁は、2014年(平成26年)9月に「平成26事務年度 金融モニタリング基本方針(監督・検査基本方針)について」を公表しました。

そこで初めて金融庁は「担保・保証に必要以上に依存しない、事業性評価に基づく融資」という言葉を使いました。同年に策定された「経営者保証に関するガイドライン」を促進するために、どのような取り組みを行っているのかについても金融検査で問うようになりました。

その結果、担保や保証に依存しない新規融資の割合が増加し、金融庁によると、令和元年度下期(10月~3月)の地域銀行の平均が27%ほどであったのに対して、令和6年度の経営者保証に依存しない新規融資の割合は、約61%まで増加しました。

(参考:金融庁|主要行等及び地域銀行の「経営者保証に依存しない融資に関する取組状況~金融仲介の取組状況を客観的に評価できる指標群(KPI)~」一覧及び公表状況

「経営者保証に関するガイドライン」の活用実績等について(個別行実績・業態別実績及び取組方針の公表状況))

事業性融資の推進等に関する法律の成立

金融機関による事業性融資を促進する施策のひとつとして、2024年6月に「事業性融資の推進等に関する法律」が成立しました(2026年5月25日施行)。

不動産担保や経営者保証等によらず、事業の実態や将来性に着目した融資を受けやすくなるように、法律では、以下の点を定めています。

- 基本理念

- 国の責務

- 事業性融資推進本部

- 企業価値担保権

- 認定事業性融資推進支援機関等

ここで新しい概念のひとつとして「企業価値担保権」を創出しています。

企業価値担保権とは

(引用:金融庁|事業性融資の推進等に関する法律案 説明資料)

「事業性融資の推進等に関する法律」において、初めて創出された「企業価値担保権」ですが、一体どのようなものなのでしょうか。

企業価値担保権は、会社が将来取得する財産を含めた総財産を、債権者が⼀括で担保として取得できるものをいいます。

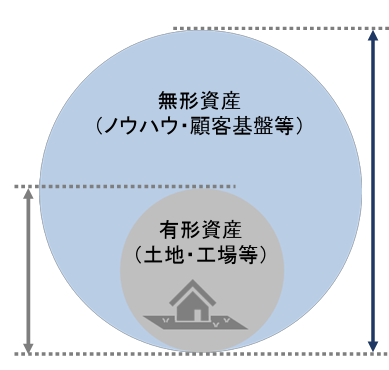

担保といえば、預金や不動産、有価証券等を連想することが多いでしょう。「目に見えるもの」「価格がわかるもの」といった「有形資産」を担保として金融機関は取得するのが一般的です。(左側矢印)

今回、企業が持つノウハウや特許、のれんなど「無形資産」を含めた「総資産(企業が将来取得する財産も含む)」が担保にできます。(右側矢印)

企業価値担保権の設定や効力

「事業性融資の推進等に関する法律」により創設された企業価値担保権は、企業の総財産を対象に担保を設定できる新しい仕組みです。

現在保有する有形資産だけでなく、将来取得する財産やノウハウ・特許といった無形資産も含まれます。これにより、従来の融資制度では担保不足とみなされがちだった企業にとって、無形資産が評価されることで、資金調達が可能となります。

以下では、企業価値担保権の設定方法と効力について解説します。

借り手と貸し手および担保権者

| 項目 | 対象 |

| 借り手 | 株式会社・持分会社(自己の債務を担保するためにのみ設定可) |

| 貸し手 | 制限なし |

| 担保権者 | 企業価値担保権信託会社(新設) |

企業価値担保権を設定できるのは、株式会社および持分会社に限られます。設定は自己の債務を担保する目的に限定されます。他者の債務を担保することは認められていません。

貸し手については、特段制限はありません。例えば、個人が企業の成長性を見越して企業価値担保権によりその企業に貸し付けることもできます。

特徴があるのは担保権者です。企業価値担保権で融資を行う場合の担保権者は、今回新設された企業価値担保権信託会社です。

企業価値担保権信託会社になるには内閣総理大臣の免許が必要となります。銀行などの金融機関は、企業価値担保権に関する信託業務を営む旨を届け出た場合には、免許を受けたものとみなされます。

登記による効力発生と優先関係

企業価値担保権が効力を発揮するためには、商業登記簿に担保権を登記することが必要です。登記がなされた時点で、企業の総財産に一括して担保効力が及び、将来取得する財産にも自動的に効力が拡張されます。

企業価値担保権は、従来の個別担保とは大きく異なり、追加の登記や対抗要件をその都度備える必要がないという利便性があります。

さらに他の担保権との優劣関係は、登記の先後や対抗要件の有無によって決まります。早期に登記を行うことで、貸し手・借り手双方にとっても重要です。

借り手の権限および貸し手の権限制約

企業価値担保権を設定しても、企業は担保対象となる財産を通常どおり使用したり処分したりすることは基本的に自由です。

ただし、担保価値を大きく損なう恐れのある事業譲渡や、企業全体に影響を与える取引など、通常の事業範囲を超える行為を行う際には担保権者の同意が必要となります。

もう一つの特徴として、企業価値担保権を利用する場合、経営者保証が原則として利用できない点があります。従来は、中小企業の融資において経営者個人の保証が求められることが一般的でした。しかし、この制度では粉飾など例外的な場合を除き、金融機関は保証に依存できません。

経営者は過度なリスク負担が軽減され、積極的な事業活動を後押しする仕組みとなっています。

中小企業にとっての企業価値担保権のメリット

企業価値担保権を導入することで、中小企業にとってどのようなメリットがあるのでしょうか。企業価値担保権を利用することで、企業が得られるメリットは以下の通りです。

- 資金調達の選択肢の拡大が図れる

- 経営者保証の負担が軽減できる

- 将来性や成長性の評価を受けやすくなる

- 経営改善や伴走支援を受けられやすくなる

資金調達の選択肢の拡大が図れる

不動産など物的担保が少ない、あるいは保有していない企業にとっては、資金調達手段が限定されていました。

企業価値担保権が活用できることで、資金調達の幅が広がる利点があります。

無形資産や将来キャッシュフローも担保対象になるため、従来では借りられなかった融資が受けやすくなります。 特に、スタートアップやITベンチャー、無形資産重視企業などにとっては非常に有効といえるでしょう。

経営者保証の負担が軽減できる

従来、多くの融資において、経営者個人の保証が求められてきました。

企業価値担保権の導入により、企業全体の価値を担保とする仕組みが整えば、経営者保証に依存しない融資も増える可能性があります。これまでの、保証に縛られ、踏み込めなかった新規事業にもチャレンジでき、経営者の手腕が発揮できる可能性が見込まれます。

将来性や成長性の評価を受けやすくなる

これまでの金融機関の融資において、過去実績が重視され、将来性は評価されにくい傾向にありました。しかし、企業価値担保権の創出により、企業の成長見込みが、評価対象になります。

売上や利益がまだ十分でなくても、ビジネスモデルや顧客基盤、技術力・ブランド力など将来性や成長性が見込まれる企業にとっては金融機関の評価が高まるといえそうです。

経営改善や伴走支援を受けられやすくなる

金融機関が企業の将来性を評価・モニタリングする制度であるため、ただ資金を融資するだけでなく、経営の状況を定期的に把握したり、必要な助言や支援を受けたりする関係が作られやすくなります。

企業価値担保権は、金融機関からのタイムリーな経営改善支援が期待できる制度であるため、業務・財務の改善や持続可能な成長へつながることも期待されます。

まとめ

企業価値担保権は、これまでの不動産のような有形資産だけでなく、企業が保有するノウハウや特許、のれんといった「無形資産」も担保として資金調達することが可能となります。

企業価値担保権を設定しても、担保対象となる財産は使用したり処分したりすることは問題ありません。しかし、担保価値を大きく損なう場合には金融機関等の同意が必要となるので注意が必要です。

企業にとって、企業価値担保権を利用することで、資金調達の選択肢の拡大が図れ、経営者保証の負担が軽減できる利点があります。また、これまでの融資なら審査が厳しい企業であっても、将来性や成長性を評価されれば、資金調達が見込まれるでしょう。

担保や保証に依存した融資からの転換が進む今こそ、現状だけでなく将来の展望まで示せる体制を整えることが企業にとって重要です。将来価値を構築することで、資金調達の選択肢は広がることが期待できるでしょう。