自己査定とは、金融機関自身が、保有している資産、とりわけ貸出先を査定することをいいます。金融機関から資金調達を行っている事業者は、査定されていることとなります。査定されることで融資に影響するのでしょうか。

本記事では、自己査定の概略と、金融機関はどのような基準で貸出先を区分しているのかを解説します。続いて、小規模事業者はどの点に注意すべきかについて、実際に銀行および信用組合で自己査定に携わってきた、私みやけんが紹介します。今後の小規模事業者の事業運営の参考となれば幸いです。

自己査定の概略

自己査定とは、金融機関が自社の資産、主に与信先(貸出先)を査定することをいいます。

自己査定は、決算日を基準日として行います。仮基準日を設けて自己査定を行う場合、決算期末日の3カ月以内であることが必要です。

具体的には、金融機関の決算日は3月31日が大半であるので、仮基準日の自己査定(仮査定)は12月31日現在、決算期日の自己査定(本査定)は翌年3月31日現在となります。

自己査定の目的は、「信用リスクの管理」「適切な償却・引当の実施」です。「金融検査マニュアル」には、以下のように記載されています。

自己査定は、金融機関が信用リスクを管理するための手段であるとともに、適正な償却・引当を行うための準備作業である。また、償却・引当とは、自己査定結果に基づき、貸倒等の実態を踏まえ債権等の将来の予想損失額等を適時かつ適正に見積ることである。( P197)

(引用:金融庁|金融検査マニュアル)

しかしながら、金融検査マニュアルは2019年12月18日に廃止となっています。

一方で金融庁が同年12月にリリースした「ディスカッション・ペーパー 検査マニュアル廃止後の 融資に関する検査・監督の考え方と進め方」において、廃止後も従来の取扱いを否定するものではない旨を公表しています。そのため、多くの金融機関が、今なお金融検査マニュアルに準じた自己査定を実施しています。

(参考:金融庁|融資に関する検査・監督の考え方と進め方 令和元年 12 月)

自己査定の流れ

自己査定は通常、以下の流れで実施します。

- 債務者区分

- 分類金額の算定

- 償却債権・引当金の算出

本記事では、1.債務者区分のみを解説します。「分類金額の算定」「償却債権・引当金の算出」は、事業者に直接関係ないので割愛します。

1.債務者区分

金融機関は、すべての与信先(貸出先)を以下の5つに区分します。

- 正常先

- 要注意先

- 破綻懸念先

- 実質破綻先

- 破綻先

区分の方法は、「決算状況」「返済状況」を鑑み区分するのが一般的です。

2.分類金額の算定

貸出先を債務者区分した後は、債務者区分に応じて貸出金の担保や保証といった保全状況に応じて分類します。分類は、Ⅰ分類(非分類)~Ⅳ分類の4つです。

3.償却債権・引当金の算出

与信金額をⅠ分類(非分類)~Ⅳ分類まで分類した金額を、各金融機関は規定等に則って適切に償却・引当を行います。

【5つ】自己査定の債務者区分について

前述の通り、自己査定は与信先(貸出先)を以下の5つに区分します。

- 正常先

- 要注意先

- 破綻懸念先

- 実質破綻先

- 破綻先

それぞれの区分について解説します。

正常先

正常先とは、業況が良好であり、かつ、財務内容にも特段の問題がないと認められる債務者のことをいいます。具体的には、利益を計上し、債務超過でなく、延滞のない事業者を指すことが多いです。

要注意先

要注意先に該当する債務者は、元本返済若しくは利息支払いが事実上延滞しているなど履行状況に問題がある債務者です。具体的には、1ヶ月以上3ヶ月未満の延滞をしている債務者は要注意先に該当します。

業況が低調あるいは不安定な債務者や財務内容に問題がある債務者も要注意先に区分されます。財務内容に問題があると金融機関が判断すれば、たとえ毎月延滞なく返済を行っていても、要注意先と判断される場合もあるかもしれません。

文字通り、注意を要する事業者として、確定申告書や決算書等、決算書類の提出を拒む債務者があります。財務状況が把握できないため、たとえ健全な財務状況で、返済実績に問題がなくても、要注意先として区分することがあるので注意しましょう。

私自身、融資担当者や本部で審査管理担当に従事していた頃、決算書類をいただけなかった貸出先は、上記の理由で要注意先と区分しました。

要管理先

要注意先の中のカテゴリーに要管理先があります。金利減免や棚上げを行っているなど、貸出条件に問題のある債務者が要管理先に含まれ、具体的には、リスケジュール(リスケ)した債務者は要管理先に該当します。

要管理先になると、新規融資を行わないのが一般的です。

破綻懸念先

破綻懸念先とは、現状経営破綻の状況にはないものの、経営難の状態である状況の債務者を指します。具体的には、経営改善計画等を金融機関に提出したものの、進捗状況が思わしくない債務者が該当します。

実質破綻先

実質破綻先とは、深刻な経営難の状態にあり、再建の見通しがない状況にあると認められるなど実質的に経営破綻に陥っている債務者をいいます。具体的には、事業を行っている様子が伺えない状態であったり、いわゆる「夜逃げ」したのかと思えたりするような状況である債務者です。

破綻先

破綻先とは、法的・形式的な経営破綻の事実が発生している債務者をいいます。具体例として、会社整理・会社更生・民事再生・破産手続きを行っている債務者です。

また、手形交換所の取引停止処分等を受けている債務者も破綻先に該当します。

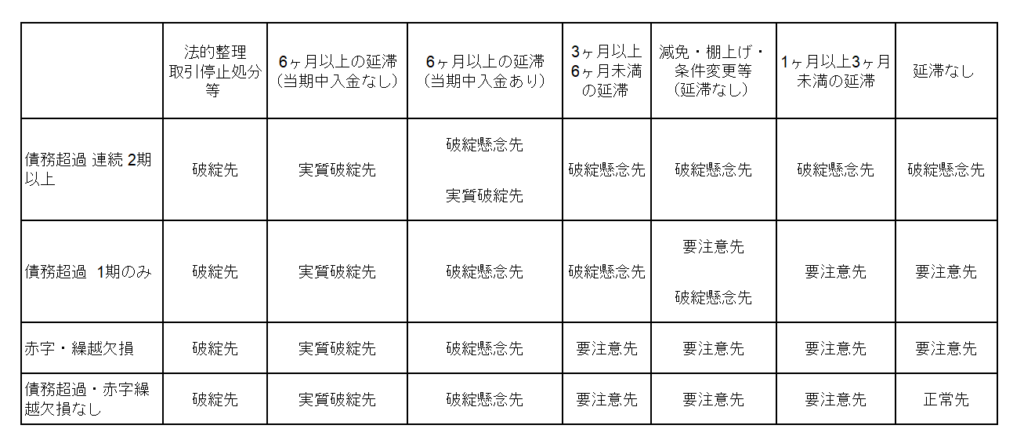

【マトリクス付き】小規模事業者が取り組むこと2点

(参考:経済法令研究会|改訂信用金庫・信用組合の会計実務と監査-自己査定・償却引当編- より一部抜粋して作成)

自己査定では、金融機関は正常先から破綻先まで5つ(厳密にいえば6つ)に債務者区分をします。金融機関は融資を検討する場合、どの債務者区分に属している事業者を対象とするのでしょうか。また、小規模事業者が日頃より注意すべき点を2つあわせて紹介します。

ちなみに、上記のマトリックス表は、私が信用組合時代、自己査定に携わっていたときに使用していたマトリックス表と大差ないため掲載しました。

金融機関の融資のボーダーは要注意先

金融機関が融資を検討するのは正常先、および一部の要注意先です。

破綻懸念先・実質破綻先・および破綻先は基本的に延滞債権であるので、金融機関は融資の対象から除外します。要注意先の中には、リスケを行っている貸出先が区分される要管理先が含まれています。

要管理先に区分されると、新規融資は実行されないのが一般的です。返済状況や決算状況以外にも、さまざまな要因を勘案して金融機関は審査します。そのため、正常先または要注意先であっても、必ずしも融資が受けられるというわけではない点にも注意しましょう。

条件変更(リスケジュール)について

ここで、条件変更について説明します。

業況が芳しくなく、キャッシュフローにおいて当初の返済が厳しい小規模事業者は、躊躇せずにすべての取引金融機関にリスケジュールについて相談しましょう。

とはいえ、金融機関がリスケジュールを認めてくれないのでは、と心配する小規模事業者もいるかもしれません。

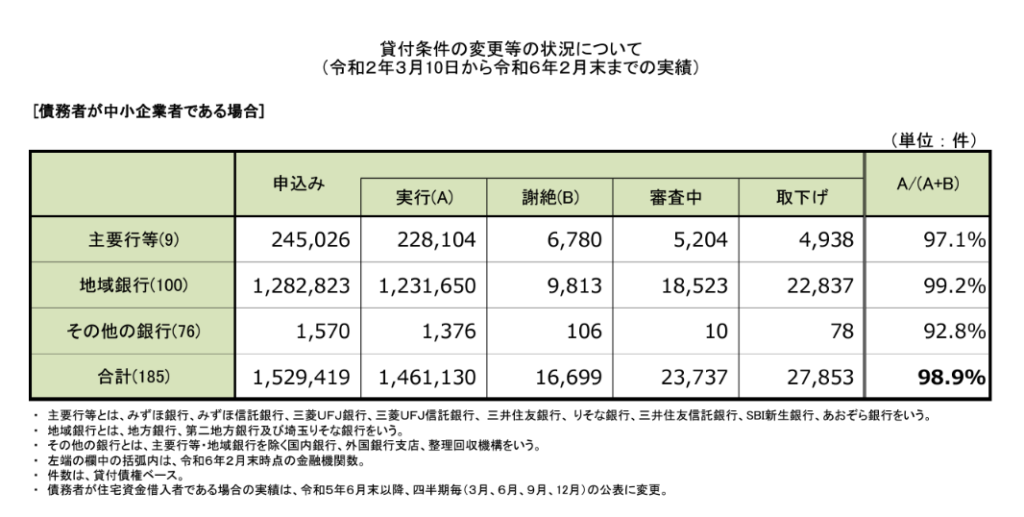

金融庁は、条件変更に関して、以下のコメントを発表しています。

中小企業者等に対する金融の円滑化を図るための臨時措置に関する法律(中小企業金融円滑化法)は、平成21年12月4日に施行され、平成25年3月末に期限を迎えましたが、金融機関が引き続き円滑な資金供給や貸付条件の変更等に努めるべきということは、今後も何ら変わりません。

引用:金融庁|中小企業等に対する金融円滑化対策について)

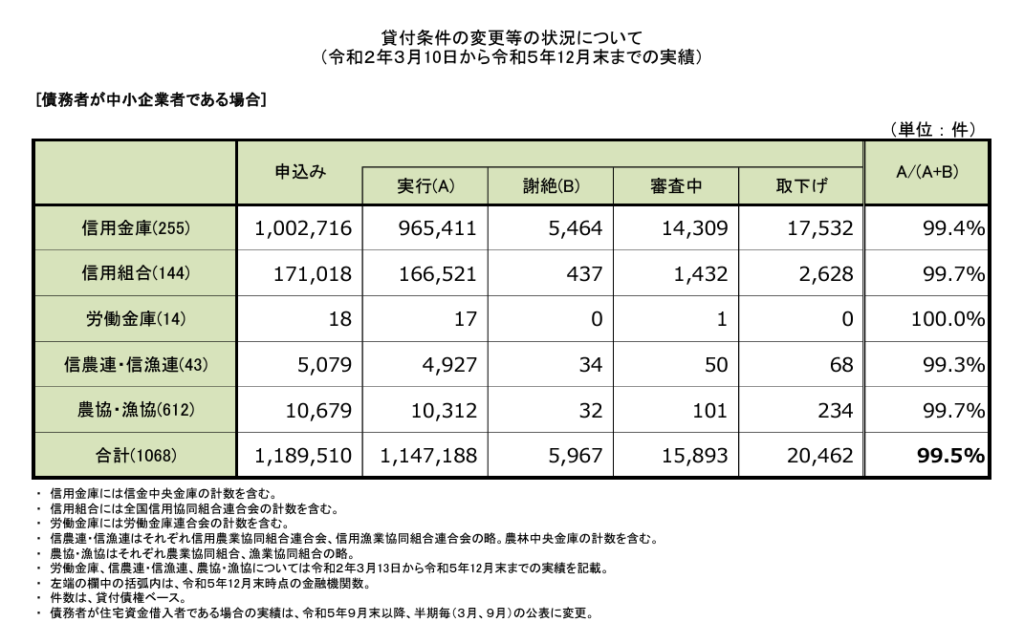

参考までに、最近までの条件変更の実績を掲載します。

金融機関は、条件変更を申し出た事業者のほとんどに対して、条件変更に応じています。

【銀行】

(引用:金融庁|金融機関における貸付条件の変更等の状況について)

【信用金庫・信用組合他】

(引用:金融庁|金融機関における貸付条件の変更等の状況について)

財務体質の改善

自己査定では、事業者の財務状況を重視します。特に債務超過が2期以上続くと厳しく査定されるので注意が必要です。金融機関が債務超過であるか否かに関して、「形式的」でなく、「実質的」にどうなのかをチェックし債務者区分を行います。例えば、負債金額が大きくて債務超過であっても、大半が代表者借入であった場合、状況によっては、債務超過と判断しないケースがあります。

創業して間もない事業者が赤字続きで、2期連続で債務超過となっている場合も同様です。「創業赤字」として金融機関が判断した場合、実質2期連続で債務超過と判断しないこともあります。

いずれにせよ、事業者は財務体質の強化を心がけなければなりません。

【絶対厳禁】延滞

延滞をしないことも大変重要です。金融機関は、延滞を嫌います。取引金融機関の融資における返済金はもちろんのこと、他行の返済金や公共料金の引落しに至るまで延滞はなくすようにしましょう。

延滞が致命傷になりかねないものに、税金の滞納があります。国民の義務である納税を延滞していると、金融機関は、税金を滞納している事業者が融資実行後、返済を約定通りにしてくれるのかと考え、そもそも審査の俎上に上がらない恐れがあります。

もし、融資を検討し、税金を滞納しているのであれば、すみやかに解消するようにしましょう。

まとめ

自己査定とは、年に2度金融機関自らが実施する、信用リスクを管理すること、償却や引当が適切に行うことを目的とするものです。金融機関は貸出先ごとに5つの債務者区分を行います。5つの債務者区分とは以下の通りです。

- 正常先

- 要注意先(要管理先含む)

- 破綻懸念先

- 実質破綻先

- 破綻先

事業者が金融機関から融資を受ける場合、「正常先」「要注意先」に区分されることが必要です。債務者区分の決定要因として、「財務状況」「延滞」があります。

自己査定を知ることで、事業者が延滞のない、財務体質の改善を図られることを切に願っています。